Este ano tive a honra de ter sido convidado para encerrar o ciclo de seções de conjuntura do Conselho Regional de Economia do DF (CORECON-DF) com uma avaliação da economia em 2019. O evento ocorreu no dia cinco de dezembro. Neste post, faço um resumo do que falei. Como de costume minha leitura tem mais foco em desafios e dificuldades do que em comemorações. Não que não tenham ocorrido coisas boas ou que o saldo não seja positivo, mas é porque acredito que a função de um acadêmico que resolve participar do debate público é mostrar os perigos. Já tem muita gente dentro e fora do governo trabalhando para animar a galera.

Antes de começar a falar de 2019, é importante contextualizar o que vou falar na leitura que faço da economia brasileira, especificamente da crise que estamos passando. Creio que existem duas crises econômicas: uma de longo prazo e outra de curto prazo. A primeira está relacionada a características estruturais da economia brasileira e se arrasta desde meados da década de 1970; a segunda está relacionada a graves erros de política econômica que começaram no segundo mandato de Lula e tomaram proporções gigantescas no primeiro mandato de Dilma.

A crise de longo prazo é caracterizada pela baixa produtividade e pelo baixo crescimento da produtividade em associação com uma baixa taxa de investimento. Sair dessa crise é trabalho para vários governos empenhados em uma agenda de reformas que mude profundamente a economia brasileira. Essa agenda passa por educação, ambiente jurídico, ambiente de negócios, estrutura tributária e de gastos do governo, modelo de financiamento da pesquisa e educação superior, relações de trabalho, etc. Uma agenda que começou a ser implementada em meados da década de 1990 e foi abandonada lá por 2006.

Leia também:

Argentina: plano econômico do novo presidente choca Congresso

A crise de curto prazo foi inicialmente caracterizada por um desequilíbrio fiscal com forte aumento da dívida pública e um descontrole da inflação e foi agravada por uma política de subsídios e desonerações mal desenhada e mal implementada. As distorções causadas por essas políticas levaram a investimento ruins, agravando o problema da produtividade e do investimento. Creio que o maior risco para a economia brasileira é um retorno aos subsídios e desonerações, que podem até gerar algum ganho de curto prazo, mas vão comprometer ainda mais a alocação de capital e trabalho por meio de estímulos a negócios inviáveis na ausência desses incentivos.

Grosso modo, o atual governo parece ciente desse problema, mas vez por outra nos assusta, como nas desonerações do Programa Verde e Amarelo e no uso da Caixa para tentar forçar a queda dos juros. Imagino que seja muito difícil resistir às pressões para resultados de curto prazo, mas a capacidade de resistir a essas pressões pode definir o rumo da economia na próxima década. Forçar um crescimento alto no curto prazo pode ser fatal no futuro não muito distante.

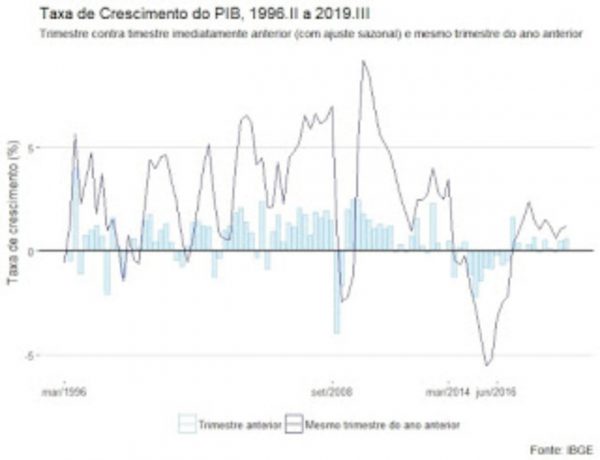

Com esse pano de fundo passemos a avaliação de 2019, com direito a algumas perspectivas para 2020. Começo pelo crescimento. A figura abaixo mostra o crescimento do PIB brasileiro entre 1996 e 2019, as barras mostram o crescimento trimestral e a linha mostra o crescimento em relação ao trimestre anterior. Aqui é possível ver a economia afundando ainda no primeiro semestre de 2014 e a recuperação em 2016.

Em 2019 o PIB seguiu um ritmo muito parecido com o de 2018, ou seja, continua a recuperação lenta iniciada em 2016. A boa notícia é que os temores de uma nova recessão técnica não se concretizaram. A má notícia é que a frustração pode levar a equipe econômica a acionar o uso de incentivos para garantir um crescimento maior em 2020.

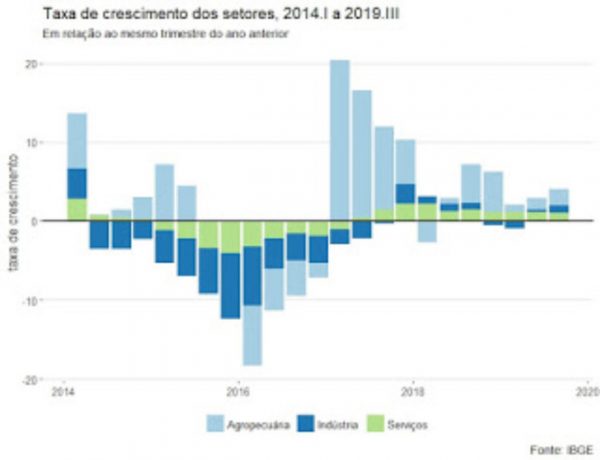

A decomposição do crescimento do terceiro trimestre de 2019 (último dado disponível) e o mesmo trimestre do ano anterior mostra que o maior crescimento veio da agropecuária, que responde por 4,3% do PIB (5,0% do valor agregado) e cresceu 2,1% no período. Um aumento da demanda externa, notadamente da China, pode levar a um crescimento ainda maior desse setor, mas antes de soltar fogos lembre que ele responde por menos de 5% do PIB. O segundo setor com maior crescimento foi o de serviços, que responde por 62,5% do PIB (72,7% do valor agregado) e cresceu 1,0% no período. Por ser o maior setor da economia, tanto do ponto de vista do PIB quanto da criação de empregos, o setor de serviços tem um papel fundamental para o crescimento econômico, porém exige cuidados por ser um setor muito heterogêneo, englobando de atividades básicas fortemente dependentes da dinâmica econômica local até atividades de alta tecnologia. O setor que menos cresceu foi a indústria, que responde por 19,1% do PIB (22,2% do valor agregado) e teve um crescimento de 0,96%.

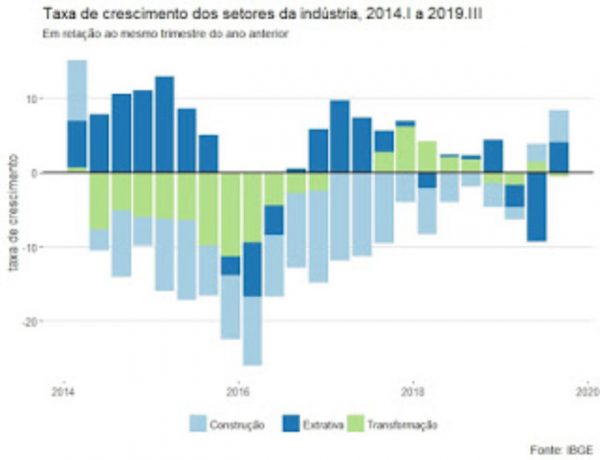

Centro das atenções durante o período desenvolvimentista e corriqueiramente apontado por alguns economistas como o eixo dinâmico da economia, a indústria merece uma atenção especial. Não por suas supostas propriedades mágicas, mas porque a análise dos grandes setores da indústria pode me ajudar a explicar minha leitura do atual momento da economia brasileira. A figura abaixo mostra o crescimento da construção civil, da indústria extrativa e da indústria de transformação.

O setor industrial que mais cresceu foi a construção civil com crescimento de 4,4%, é um setor importante que costuma sinalizar crises e recuperações e com impacto no emprego. Ocorre que também é um setor sensível a taxas de juros. O quanto desse crescimento está relacionado a queda da taxa de juros? O quanto está relacionado a ação de bancos públicos? O quão sustentável é a queda dos juros? São as perguntas básicas para avaliar as perspectivas do setor. Infelizmente não tenho as respostas, pelo menos não com a segurança necessária para compartilhar aqui. De toda forma, vale registrar que se o crescimento da construção resultar de juros artificialmente baixos, podemos estar recebendo o tipo de cavalo de Troia a que me referi quando falei dos riscos de que a equipe econômica venha a sucumbir à pressão por resultados de curto prazo. Na cola da construção civil vem a indústria extrativa, com crescimento de 4,03%. Esse setor da indústria costuma estar relacionado ao setor externo, mas é muito possível que a recuperação da Vale após o desastre de Brumadinho seja responsável por esse crescimento. Repare a queda do setor nos períodos anteriores.

A indústria de transformação encolheu 0,54% no período. Se meus colegas que creditam a esse setor propriedades únicas para puxar o crescimento de longo prazo e a produtividade estiverem corretos, esse é um número para lá de preocupante. Como não faço parte dessa turma, vejo o número com outra preocupação. Enquanto o desempenho da construção civil pode estar relacionado a estímulos e o da indústria extrativa pode estar relacionado à recuperação de um choque e efeitos externos, o desempenho da indústria de transformação está mais relacionado à dinâmica interna da economia.

A não recuperação da indústria de transformação deve acender uma luz amarela sobre quão sólida é a retomada do crescimento. Naturalmente não é o caso de estimular a indústria de transformação para ter um crescimento sólido; isso seria o equivalente a tentar emagrecer manipulando a balança. A ideia é que um bom ambiente econômico levará a um quadro de crescimento da produtividade com expansão da indústria de transformação e da economia como um todo. A receita para esse bom ambiente econômico é complicada, mas certamente passa por mais liberdade para que empresas e famílias tomem decisões adequadas sem medo das incertezas jurídicas e coisas do tipo.

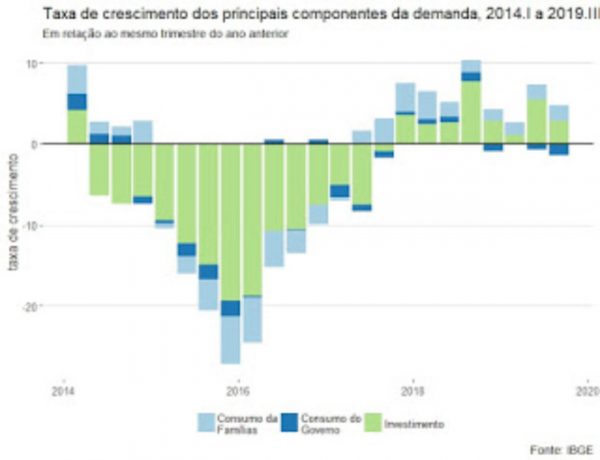

Alguns colegas dentro e fora do governo estão com uma leitura bem mais otimista que a minha; boa parte deles está olhando o PIB pelo lado da demanda. Em vez de olhar a composição do PIB entre atividades produtivas como agropecuária, serviços e indústria, olham para a distribuição do PIB em categorias como consumo do governo, consumo das famílias e investimento. Há um extenso debate entre economistas a respeito do quanto esse tipo de análise, também chamada de análise pela ótica da despesa, explica o crescimento de uma economia. Até o ponto onde seja possível falar de consenso, ele aponta para que tais efeitos, se existem, sejam de curto prazo. Exceção óbvia para o investimento que, além de representar um elemento da despesa, representa aumento da capacidade futura de produção. É por essa última característica, e não por ser um elemento de despesa, que o investimento pode afetar o crescimento de longo prazo.

A figura abaixo mostra o crescimento dos principais elementos da despesa (consumo das famílias, investimento e consumo do governo). O otimismo deriva da ideia de que, como o consumo das famílias cresce mais que o consumo do governo, a economia estaria sendo puxada pelo setor privado. Não compartilho desse otimismo que chega a ter ares de euforia. Primeiro porque não acredito que consumo algum puxe o crescimento, com possível exceção para situações muito específicas e mesmo assim no curto prazo, e segundo porque não há nada novo no crescimento do consumo das famílias ser maior que o crescimento do consumo do governo.

O crescimento do investimento pode ser uma boa notícia, mas é preciso cuidado. Na década passada ocorreu um forte crescimento do investimento, que desaguou na crise gigantesca que estamos vivendo. Como já disse em outros lugares, investir mal é muito pior do que não investir. Para apontar o crescimento do investimento é necessário analisar com cuidado para onde está indo esse investimento. Essa análise está fora do escopo deste post, mas aviso que se o investimento for em estruturas que só foram compradas por conta de estímulos como as reduções de juros da Caixa, no longo prazo não vamos ter muito o que comemorar, pelo contrário.

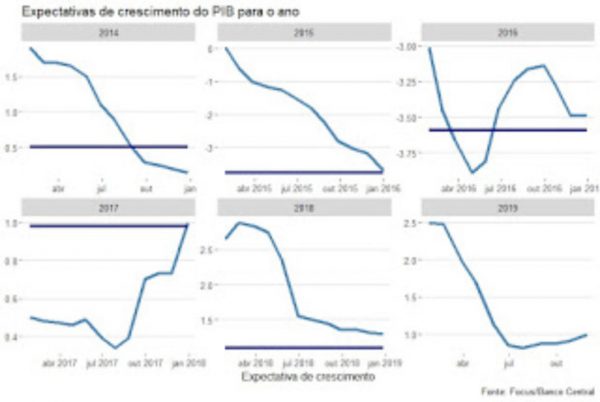

Alguns colegas respondem a meus alertas apontando para as estimativas de crescimento superior a 2,0% para 2020. Como sou chato e chuto canela sem cerimônia, registro que desde o começo da crise, com exceção de 2017, o pessoal do mercado superestimou o crescimento da economia no começo do ano. Na figura abaixo a linha azul claro mostra as expectativas de crescimento no começo de cada mês e a reta azul escuro mostra o crescimento que ocorreu no ano. É claro que 2020 pode repetir 2017, mas o registro do passado recente sugere que o crescimento de 2020 deve ficar abaixo do que dizem as previsões de janeiro.

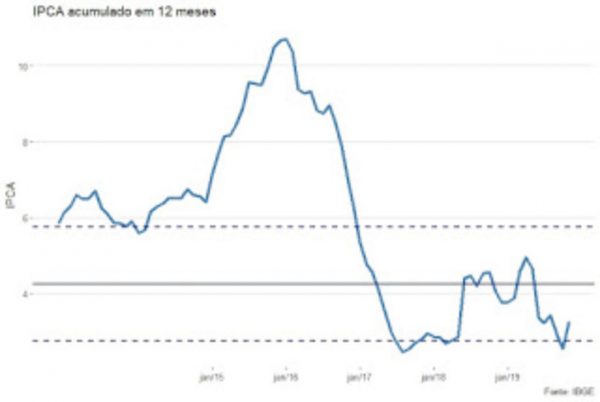

A outra variável fundamental para avaliar uma economia é a inflação. Em 2019 a inflação deve ficar dentro do intervalo da meta e abaixo do centro da meta. O Boletim Focus de 20 de dezembro, último antes de este texto ser escrito, projetava uma inflação de 3,98% para este ano. Se consideradas as previsões dos “Top 5”, a inflação deste ano vai ficar em 4,04%. Nos dois casos está abaixo da meta, porém não é baixa – a meta que é alta. O pico de inflação em novembro – que, parece, vai se repetir em dezembro – deveria ligar o sinal de alerta no Banco Central. É fato que as previsões para 2020 apontam um IPCA na casa de 3,6%, mas, se há mesmo uma mudança de regime como sugeriu Paulo Guedes, essas previsões têm pouco valor. A figura abaixo mostra a inflação nos últimos anos, com destaque para a impressionante habilidade da equipe econômica do governo Temer, com Ilan Goldfajn à frente do BC, em controlar a inflação. Note que a linha pontilhada mostra a meta atual que é menor que a meta vigente no governo Dilma.

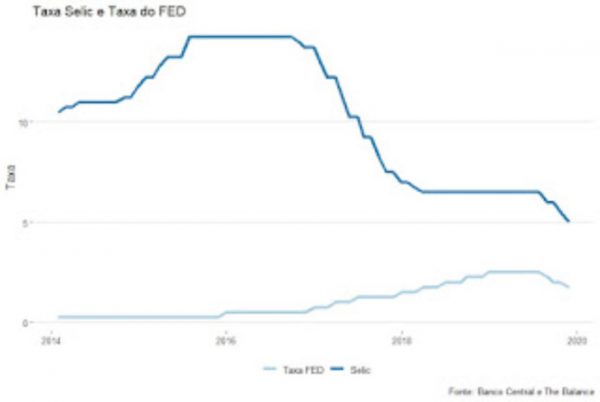

Muito provavelmente o desempenho do câmbio vai ser a peça-chave para a inflação e para os juros em 2020. A redução da taxa de juros diminui o prêmio de comprar títulos do Brasil. Isso tende a fazer com que ocorra uma saída de dólares do país. Com essa saída ficam menos dólares no país e o preço do dólar, que é a taxa de câmbio, aumenta. É por isso que Paulo Guedes falou de um novo regime de juros baixos e câmbio alto. A figura abaixo mostra a taxa de juros no Brasil e nos EUA e ilustra de forma clara a queda da diferença, ou seja, a queda do prêmio de colocar dinheiro no Brasil.

Qual o efeito da redução do prêmio na saída de dólares? Qual o efeito da saída de dólares no câmbio? Qual o efeito do câmbio na inflação? Essas são as perguntas fundamentais para a política monetária em 2020. Estudos para o Brasil mostram que o efeito do câmbio na inflação é pequeno; ocorre que esses estudos foram feitos com dados do regime de juros altos e câmbio baixo e hoje, segundo o próprio Paulo Guedes, estamos mudando para um regime de juros baixos e câmbio alto. Uma das principais lições da macroeconomia dos anos 70 é que resultados obtidos com dados de um regime podem não valer quando muda o regime, desta forma estamos no escuro em relação às perguntas acima, especialmente em relação à última. Por isso tenho recomendado cautela e pedido cuidado com a redução dos juros – manda o juízo que. dirigindo no escuro. andemos devagar.

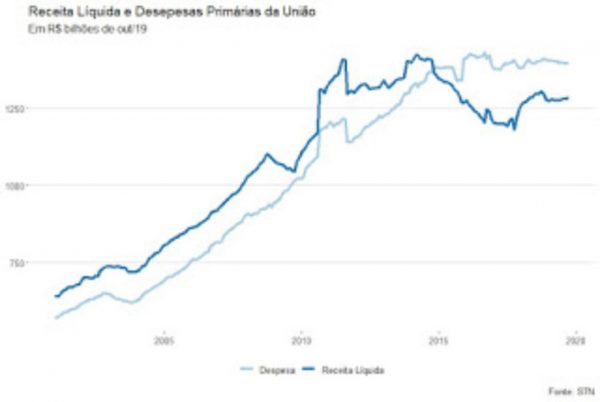

Como é possível ver nos dados, o descontrole da inflação foi resolvido no governo Temer e, salvo um grande erro na condução da política monetária, não deve assombrar 2020. Outro problema foi o ajuste fiscal. Esse é mais demorado para resolver. A projeções de déficit abaixo de R$ 100 bilhões para este ano decorrem de receitas extraordinárias; a redução do gasto ainda é muito pequena para que o governo respire aliviado. Um aumento das receitas pode ajudar do ponto de vista do déficit e da dívida, mas, dado o Teto de Gastos, não vai facilitar a vida do governo. Isso é bom!

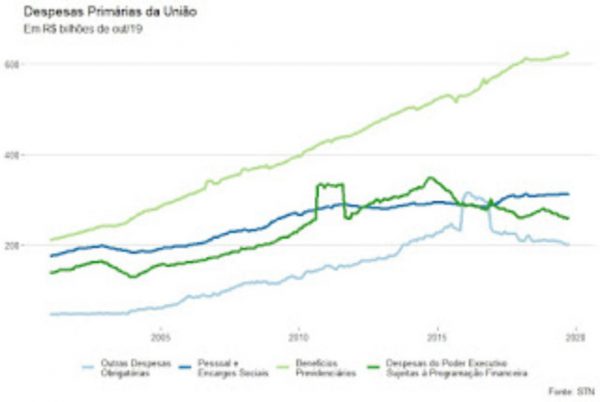

O ajuste fiscal de longo prazo ganhou um grande reforço com a aprovação da reforma da previdência. Não vou entrar em debates sem fim sobre o déficit da previdência. Tratei disso em várias outras oportunidades. A figura abaixo deve ser suficiente para deixar clara a importância da reforma para o ajuste fiscal. Nela estão os principais componentes na despesa primária do governo central. É visível que o gasto com previdência é o maior, o que mais cresce e o único que não foi controlado com os esforços de ajuste iniciados no final de 2014. Não seria possível controlar o gasto da União sem controlar o gasto com previdência.

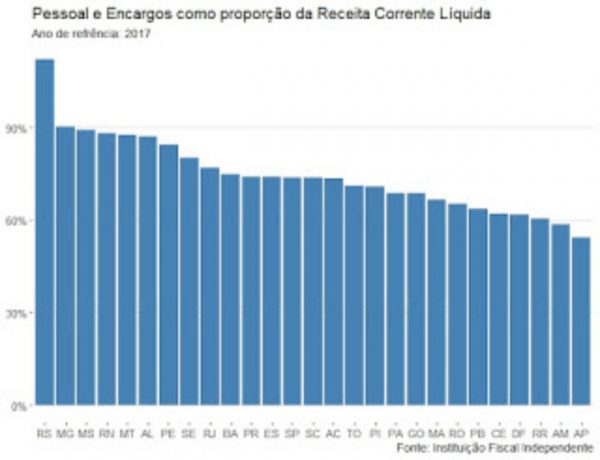

O Plano Mais Brasil traz outros reforços para a política fiscal, desta vez no controle da folha de pagamento da União e dos estados. Como é possível ver na figura acima, o gasto com pessoal e encargos é a segunda maior despesa primária da União, não apresenta uma tendência crescente como o gasto com previdência, mas é alto. Nos estados e municípios a situação é bem mais complicada. A figura abaixo mostra o comprometimento dos estados com pessoal em 2017. Repare que em vários estados o gasto com pessoal e encargos ultrapassa 60% da receita corrente líquida.

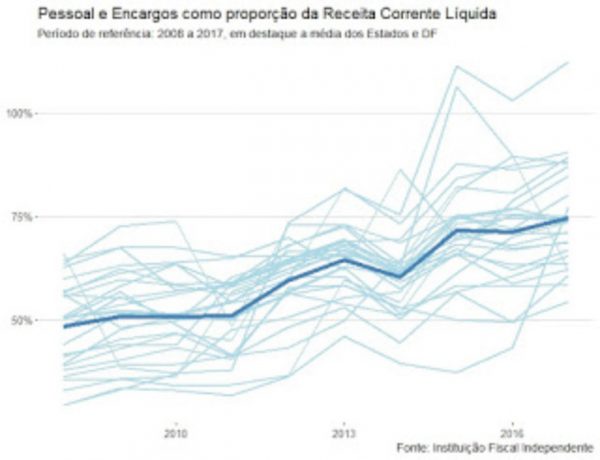

Não bastassem os valores altos, a tendência dos gastos com pessoal como proporção da receita corrente líquida é de crescimento em vários estados e na média dos estados. A figura abaixo ilustra esse fato.

Para controlar a despesa com pessoal e encargos o Plano Mais Brasil traz um conjunto de medidas, das quais destaco: proibição de promover funcionários (com exceções), dar reajuste, criar cargos, reestruturar carreiras, fazer concursos e criar verbas indenizatórias; suspenção da criação de despesas obrigatórias e de benefícios tributários; permissão para redução de 25% da jornada do servidor com adequação dos vencimentos.

Por mais antipáticas que sejam, são medidas importantes. A aplicação dessas medidas depende de condições específicas definidas nas PECs encaminhadas pelo governo. Uma pena que o governo tenha comprometido o discurso da necessidade de ajuste na folha ao conceder aumentos generosos aos militares, que também ficaram de fora de medidas como a proibição de progressão funcional em períodos de emergência fiscal. Fica difícil pedir sacrifícios para os outros quando se distribuem bondades para os seus.

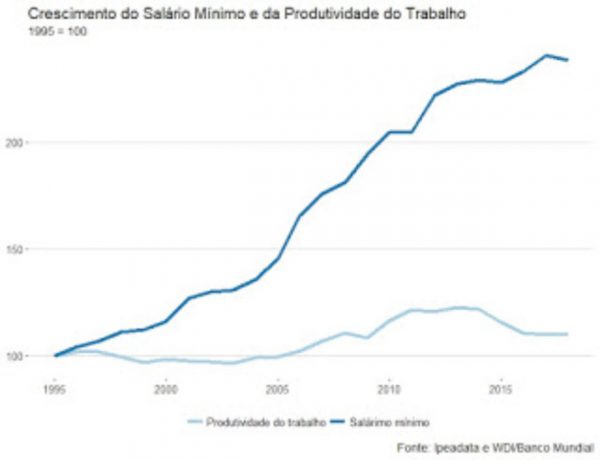

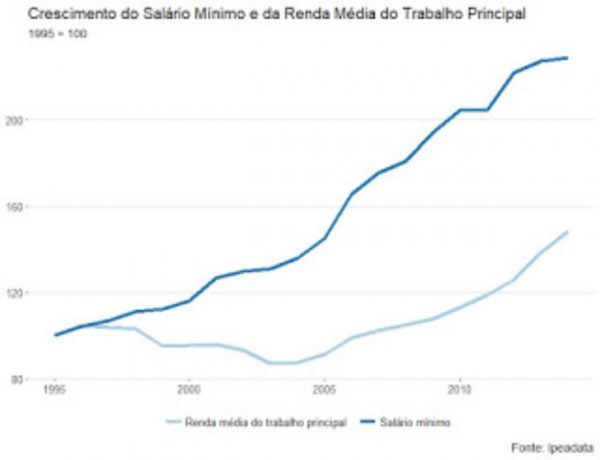

Outra medida importante e polêmica do Plano Mais Brasil é que em 2020 e 2021 o salário mínimo será corrigido apenas pela inflação, ou seja, não haverá ganho real. É um assunto delicado, dadas as diversas implicações da medida, mas alguns fatores devem ser considerados. O primeiro é que nos últimos anos o salário mínimo cresceu bem mais que a produtividade do trabalho. Isso está ilustrado na figura abaixo.

Alguém pode dizer que isso aconteceu para ajustar as perdas salariais ocorridas na década de 1990 ou mesmo desde a década de 1970. É difícil tratar desse assunto, mas a figura abaixo mostra que o salário mínimo cresceu bem mais que a renda média do trabalho. Isso sugere que de fato o salário mínimo cresceu muito e um freio de arrumação é necessário.

Uma outra medida importante do Plano Mais Brasil é suspender repasses do FAT para o BNDES quando de emergências fiscais. Quem me acompanha por aqui ou no FB sabe o quanto defendo esse tipo de medida. A revisão dos fundos que foi objeto de PEC específica também parece ser uma boa medida.

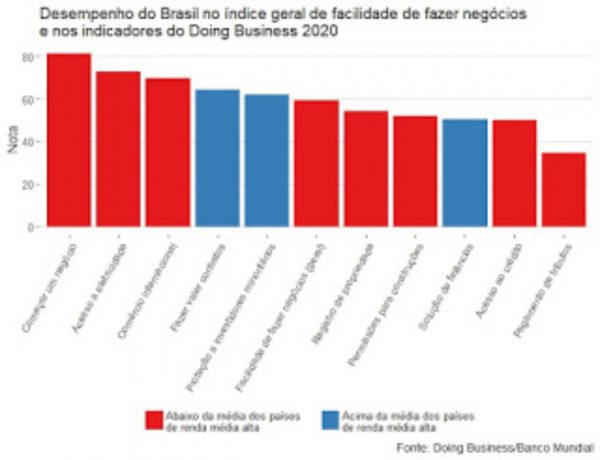

Para além do ajuste fiscal e já chegando na crise de longo prazo, o governo aprovou a MP da Liberdade Econômica e anunciou um “revogaço”. O quanto dessas medidas se tornarão realidade ou terão efeitos práticos é algo que só o futuro dirá, mas reconhecer o problema de excesso de regulação e tentar melhorar o ambiente de negócios sempre merece registro positivo. A figura abaixo ilustra o tamanho do problema. Saber que dentre os países de renda média-alta apenas na Venezuela é mais difícil pagar impostos do que no Brasil e que apenas na Venezuela e na Bósnia-Herzegovina é mais difícil conseguir permissão para construções do que no Brasil deveria assustar quem quer que pense na capacidade de o Brasil retomar o crescimento econômico.

No começo do ano o governo prometeu uma forte agenda de privatizações; chegamos ao fim do ano sem privatizar nem mesmo a Eletrobras. Em respeito ao Salim Mattar, vou esperar mais um pouco antes de tirar conclusões mais fortes, mas devo dizer que em 2019 o ousado programa de privatizações que traria um trilhão de reais ficou que nem o caviar da música: “Nunca vi, nem comi, eu só ouço falar”. Outro front onde eu gostaria de ver mais avanços em 2020 é na abertura da economia.

Se o governo tem méritos inegáveis por tentar tocar uma agenda de reformas com vitórias importantes, como a reforma da previdência, também há uma agenda de contrarreformas que vez por outra dá as caras e assusta. As idas e vindas com a CPMF ou com a versão digital que apareceu no final do ano são um exemplo dessa agenda ruim. Até agora Bolsonaro aguentou firme em não bancar a volta desse tipo de imposto, mas a fixação de Paulo Guedes em taxar transações é algo inexplicável e um tanto quanto preocupante.

O uso da Caixa para reduzir juros é outra política da agenda de contrarreformas. O expediente foi tentado sem sucesso no governo da Dilma e até agora parece não ter dito a que veio no governo de Bolsonaro. Para uma equipe econômica classificada de ultraliberal, é no mínimo intrigante entender a razão de, em vez de estarmos discutindo a privatização ou pelo menos a abertura de capital da Caixa, estarmos discutindo mais uma tentativa de usar o banco para colocar mais distorções no mercado de crédito. No campo financeiro tivemos também um tabelamento dos juros no cheque especial – essa nem o Mantega tentou. Sei que bons economistas defenderam a medida; tenho muitas dúvidas se defenderiam a mesma medida se tomada por Tombini, mas eu não compro. Para não falar de uma estranhíssima elasticidade no preço da educação financeira usada para justificar a decisão. Registro que o pessoal de economia comportamental, muito evocada para justificar a medida do BC, costuma falar de medidas pequenas. Confesso acompanhar esse campo apenas como curioso, mas se era para tabelar, fazer isso com valores próximos ao de mercado e reduzir o teto aos poucos com avaliações de impacto a cada redução está muito mais próximo do que se discute na área do que fixar do nada um teto que é metade do valor praticado pelo mercado.

As últimas duas contrarreformas que quero registrar são o Programa Verde e Amarelo e os incentivos para construção civil, principalmente via Caixa. O primeiro é uma versão piorada das infames desonerações do governo Dilma, com o agravante de tentar cobrar dos desempregados parte da conta dos direitos trabalhistas de quem está empregado. A alternativa seria a CPMF digital que, entre outras distorções, cobraria de quem está no setor informal os custos dos direitos trabalhistas dos empregados formais. Os incentivos à construção civil também foram tentados no governo Dilma; o que parecia ser um sucesso virou um problema. Todo cuidado é pouco para não repetir essa história. Creio que melhor seria deixar o setor terminar de se ajustar.

Alguém poderia classificar os saques do FGTS como contrarreforma. Não concordo que sejam. Primeiro porque trata-se de devolver aos legítimos donos um dinheiro retirado para bancar um fundo com retornos ridículos. Uma expropriação mal disfarçada de benesse. Qualquer devolução de recursos do FGTS terá meu apoio, com a única crítica de a devolução não ter sido maior. Segundo porque existe no pacote onde está a medida um esforço legitimo e necessário para reduzir custos de demissão, o que deve reduzir a rotatividade com possíveis efeitos positivos na produtividade do trabalho.

Encerro com um pequeno resumo desse post gigante. Em 2019 o PIB teve um comportamento semelhante ao de 2017 e 2018, mostrando uma recuperação lenta e sólida. Pode parecer frustrante, mas é muito melhor do que outra rodada de crescimento turbinado por estímulos. A inflação é alta, mas está na meta, portanto não posso falar de perda de controle ou de luz vermelha, mas a luz amarela está acesa e nervosa. O governo bancou uma agenda de reformas importante, com destaque para a reforma da previdência e para a MP da Liberdade Econômica. Existe uma agenda de contrarreformas que até agora não comprometeu as reformas, mas demanda atenção máxima. O perigo está na esquina.

Roberto Ellery, professor de Economia da Universidade de Brasília (UnB), participa de debate sobre as formas de alterar o atual quadro de baixa taxa de investimento agregado no país e os efeitos em longo prazo das políticas de investimento

Cómo puede usted ayudarnos a seguir informando

¿Por qué necesitamos su ayuda para financiar nuestra cobertura informativa en Estados Unidos y en todo el mundo? Porque somos una organización de noticias independiente, libre de la influencia de cualquier gobierno, corporación o partido político. Desde el día que empezamos, hemos enfrentado presiones para silenciarnos, sobre todo del Partido Comunista Chino. Pero no nos doblegaremos. Dependemos de su generosa contribución para seguir ejerciendo un periodismo tradicional. Juntos, podemos seguir difundiendo la verdad.