La inflación sigue siendo alta, y muchos siguen creyendo que es un fenómeno temporal pospandémico. Sin embargo, los cambios estructurales que se están produciendo en la economía sugieren que los precios podrían no volver a la normalidad pronto.

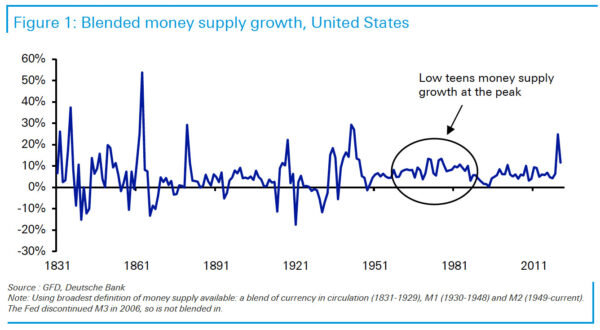

Algunos economistas e inversores han argumentado que el gasto excesivo de estímulo y la creación de dinero para luchar contra la pandemia son los verdaderos culpables de la inflación. Afirman que la inflación es un producto de las decisiones políticas, más que una coincidencia.

A pesar de la pérdida de producción económica y de puestos de trabajo, la riqueza de los hogares estadounidenses ha aumentado en la asombrosa cifra de 32 billones de dólares desde el comienzo de la pandemia, gracias a un estímulo sin precedentes que impulsó el ahorro y el valor de los activos, como las acciones y el valor de la vivienda.

El balance de la Reserva Federal se ha incrementado en más de 4 billones de dólares como resultado de su programa de flexibilización cuantitativa, que aumentó la oferta de dinero en la economía y fomentó los préstamos. El Congreso también ha asignado unos 5.3 billones de dólares en ayudas a los estadounidenses. Todas estas acciones impulsaron la demanda agregada y el gasto de los consumidores cuando la economía se reabrió.

«El resultado es que tienes más dinero persiguiendo menos cosas, y los precios se disparan en todos los ámbitos», dijo el director ejecutivo de Euro Pacific Capital y estratega global Peter Schiff durante la Conferencia de Inversión de Nueva Orleans en octubre. «No hay límite a la cantidad de dinero que la Reserva Federal puede imprimir. Pero hay un límite a la cantidad de cosas reales que la economía es capaz de producir».

Aunque el ritmo mensual de la inflación se ha ralentizado en los últimos meses, el aumento interanual de los precios al consumo sigue siendo obstinadamente alto, del 5.4%. La inflación subyacente, que omite las variaciones de los precios más volátiles de los alimentos y la energía, también aumentó un 4% en septiembre con respecto al año anterior, el mayor salto en casi 30 años.

Algunos de los nombres más importantes del mundo de la inversión, como Carl Icahn, Paul Tudor Jones y David Einhorn, han alarmado recientemente sobre las persistentes presiones de los precios.

«A largo plazo, sin duda vamos a chocar contra el muro» debido a la impresión de dinero, dijo Icahn a la CNBC el 18 de octubre.

A los inversores les preocupa que la Reserva Federal esté todavía por detrás de la curva de reacción ante la inflación. Temen que la Fed pueda pisar el freno bruscamente en el futuro, sumiendo a la economía en una recesión.

«Cuanto más se espere para hacer algo sobre la inflación, peor será», dijo Schiff.

Una deuda federal creciente limita la capacidad del gobierno para luchar contra la inflación. Los responsables políticos están optando por permanecer detrás de la curva, ya que unos tipos de interés más altos significan que el gobierno de EE. UU. asumirá una mayor carga de intereses.

Los banqueros centrales están en un aprieto, según Danielle DiMartino Booth, veterana de la Fed de Dallas y autora del libro «Fed Up».

En la víspera de Navidad de 2018, el mercado bursátil estadounidense sufrió una de sus mayores caídas en décadas, y eso «ejemplificó lo difíciles y reticentes que son los mercados a que se les quite la liquidez», dijo Booth.

Será difícil para los mercados y la economía manejar la disminución de la liquidez, especialmente cuando la economía comience a desacelerarse, dijo.

Impactos sobre el petróleo

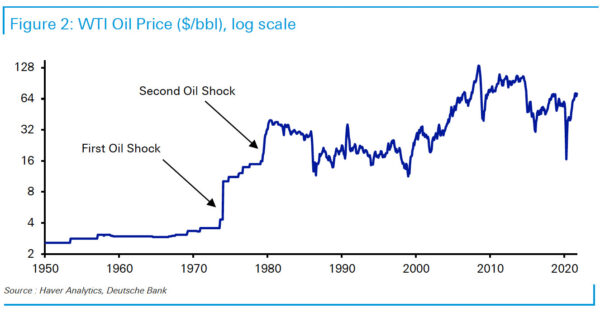

El reciente aumento de los precios de la energía, las materias primas y los alimentos ha avivado el temor a la inflación, haciendo que muchos especulen que podríamos volver a los años 70, cuando la inflación se descontroló.

En la década de 1970 se produjeron dos grandes crisis del petróleo —provocadas por la guerra árabe-israelí de 1973 y la revolución iraní de 1979— que provocaron grandes reducciones en el suministro de energía. La inflación ya era alta en esa época, pero las dos crisis del petróleo hicieron que la inflación en Estados Unidos alcanzara los dos dígitos. La crisis del petróleo produjo muchas lecciones para Estados Unidos, una de las cuales es poner más énfasis en reducir la dependencia del petróleo extranjero.

El analista del Deutsche Bank Henry Allen dijo que la reciente subida de los precios de la gasolina «recuerda a lo que ocurrió con el petróleo a principios de la década de 1970».

«A medida que el mundo trata de desprenderse aún más de los combustibles fósiles, podríamos tener más impactos energéticos en el transcurso de esta década», dijo Allen en un informe reciente.

Los precios en los surtidores se han disparado hasta los 3.39 dólares por galón de gasolina normal a partir del 26 de octubre, lo que supone más de un dólar más que en octubre de 2020.

«En este momento, todavía estamos muy lejos de lo que vimos en la década de 1970», dijo Allen, pero señaló que algunos factores, como la política monetaria flexible, un nivel significativo de deuda nacional, la escasez de mano de obra y la desglobalización «indican que hay presiones inflacionarias mucho mayores hoy en día».

La gasolina fue uno de los grandes impulsores de la inflación en septiembre, con un aumento del 42% respecto a hace un año. A pesar de la subida de los precios del petróleo, los productores estadounidenses siguen manteniendo bajos los gastos de capital (capex), ya que se han visto desalentados por las actuales políticas climáticas.

Según la agencia de calificación Moody’s, las empresas de exploración y producción de petróleo necesitan invertir 542,000 millones de dólares en todo el mundo para evitar la próxima crisis de suministro mundial.

Del mismo modo, los precios de los metales se han disparado considerablemente respecto a 2020. Los elevados costes de la energía están llevando a las fundiciones a recortar la producción de zinc y aluminio a nivel mundial.

Llenas de efectivo, muchas empresas petroleras, metalúrgicas y mineras han recomprado acciones o pagado dividendos, en lugar de aumentar los gastos de capital para hacer frente a la escasez de suministro.

El último aumento de las infecciones por coronavirus, especialmente en los países del sudeste asiático, también ha provocado el cierre de plantas y puertos, lo que ha aumentado las interrupciones del suministro de chips semiconductores y otras materias primas.

En su intervención en una cumbre de Yahoo Finance el 25 de octubre, el director ejecutivo de Intel, Pat Gelsinger, dijo que «la escasez de chips está en su peor momento».

Esperaba que la escasez persistiera hasta 2023, ya que las empresas tardan en crear capacidad de fabricación. Los fabricantes de automóviles se han visto especialmente afectados por esta crisis de suministro de chips, lo que ha provocado un descenso de los inventarios de automóviles. Los precios de los coches usados, uno de los mayores impulsores de la inflación en 2021, se dispararon un 24% en septiembre con respecto a hace un año. Los precios de los vehículos nuevos también subieron un 9%.

Crisis laboral

Además de las interrupciones en la cadena de suministro, la continua escasez de mano de obra se ha convertido en un gran problema para las empresas estadounidenses. Las ofertas de empleo han alcanzado niveles récord recientemente, pero muchos estadounidenses siguen siendo reacios a reincorporarse al mercado laboral.

Sara Gordon, vicepresidenta y responsable del éxito de los clientes de la empresa de contratación de personal Adecco Group, dijo que la pandemia ha provocado un cambio de paradigma en el mercado laboral, donde los empleados están ahora «reevaluando sus prioridades».

Los trabajadores estadounidenses, que han sufrido un estancamiento de los salarios durante años, están experimentando ahora un aumento de poder. En septiembre, los salarios aumentaron un 4.6% respecto a 2020, pero aún no pueden seguir el ritmo del aumento de los precios al consumo.

La pandemia también ha acelerado la jubilación de los baby boomers. Muchos boomers han hecho carrera en trabajos manuales, dijo Gordon, de ahí que su salida esté provocando la reducción de la bolsa de trabajos manuales.

Se espera que las empresas sigan aumentando los salarios y ofreciendo más ventajas para atraer y retener a los trabajadores. Los aumentos salariales son mucho más firmes que los precios de las materias primas y es menos probable que se reviertan a corto plazo, según los analistas, lo que provocaría más presiones inflacionistas en la economía.

El aumento de los costes laborales y la creciente demanda de los restaurantes que han vuelto a abrir sus puertas también han elevado los precios de la carne en los últimos meses. Los precios de la carne de res aumentaron un 18% en el último año, mientras que la carne de cerdo subió un 13% y el pescado fresco y el marisco un 11%.

«No creo que dure», dijo el presidente Joe Biden cuando se le preguntó sobre la inflación durante un encuentro con la CNN en Baltimore el 21 de octubre.

Pero el hecho de que la inflación continúe en 2022 dependerá de que el Congreso apruebe sus paquetes de gastos sociales y de infraestructura, dijo Biden.

Cuando se le preguntó por los altos precios de la gasolina, Biden culpó a la OPEP por no producir suficiente petróleo. Luego dijo que la respuesta a la escasez de gas es «invertir en energías renovables».

Biden también dijo que consideraría el uso de la Guardia Nacional para ayudar con los problemas de la cadena de suministro y de los camiones.

Los retrasos causados por las interrupciones de la cadena de suministro en todo el mundo han desbordado los dos puertos estadounidenses más activos, Los Ángeles y Long Beach, en los últimos meses. Además, la escasez de conductores de camiones en todo el país ha exacerbado aún más los problemas de la cadena de suministro, obstruyendo la capacidad de mover las mercancías a través del país y aumentando los costes de envío.

¿Qué duración tiene lo transitorio?

La Reserva Federal afirma que la inflación es elevada principalmente por factores «transitorios», y que una vez que estos factores desaparezcan, la inflación volverá a caer hacia su objetivo del 2%.

Pero la cuestión de cuánto tiempo, exactamente, es «transitorio» sigue sin respuesta. Hasta ahora, los funcionarios de la Reserva Federal y muchos economistas no han previsto correctamente la inflación. El banco central ha elevado considerablemente sus previsiones de inflación para 2021 en tres ocasiones este año.

Wouter Sturkenboom, estratega jefe de inversiones de Northern Trust, dijo que el reciente repunte de los precios será transitorio.

«Pero no definimos lo transitorio por su duración», escribió Sturkenboom en un informe de septiembre.

En cambio, la inflación transitoria puede arreglarse, ya sea porque las condiciones subyacentes de la oferta y la demanda se resuelvan por sí solas o por medio de una intervención, como la subida de los tipos de interés por parte de la Fed para restringir la demanda, señaló.

La secretaria del Tesoro, Janet Yellen, declaró a la CNN el 24 de octubre que la inflación seguiría siendo alta hasta la primera mitad de 2022.

La Fed está planeando reducir su programa de compra de bonos con valor de 120,000 millones de dólares al mes. El presidente de la Fed, Jerome Powell, dijo que el banco central está «en camino» de completar la reducción a mediados de 2022.

En una conferencia virtual el 22 de octubre, Powell admitió que «las restricciones de la oferta han empeorado».

«Los riesgos son claramente ahora de atascos más largos y persistentes, y por lo tanto de una mayor inflación», dijo.

Los funcionarios de la Fed han asegurado en repetidas ocasiones que cuentan con las herramientas necesarias para luchar contra la inflación, en caso de que ésta empeore. Subir los tipos es la forma más eficaz que tiene la Fed para controlar la inflación.

Debido a una inflación superior a la prevista, los funcionarios de la Fed adelantaron su calendario de subidas de tipos de interés. Las proyecciones de septiembre muestran que 9 de los 18 funcionarios esperan una subida de tipos en 2022, frente a los 7 expertos anteriormente.

Únase a nuestro canal de Telegram para recibir las últimas noticias al instante haciendo click aquí

Cómo puede usted ayudarnos a seguir informando

¿Por qué necesitamos su ayuda para financiar nuestra cobertura informativa en Estados Unidos y en todo el mundo? Porque somos una organización de noticias independiente, libre de la influencia de cualquier gobierno, corporación o partido político. Desde el día que empezamos, hemos enfrentado presiones para silenciarnos, sobre todo del Partido Comunista Chino. Pero no nos doblegaremos. Dependemos de su generosa contribución para seguir ejerciendo un periodismo tradicional. Juntos, podemos seguir difundiendo la verdad.