Nuevos datos revelan que el balance general de la Reserva Federal se ha disparado a su nivel más alto desde noviembre, mientras el banco central intenta evitar el contagio de la crisis bancaria.

En la semana que finalizó el 15 de marzo, el balance de la Reserva Federal aumentó en 297,000 millones de dólares, alcanzando un máximo de cinco meses de USD 8639 billones.

Desde que en abril alcanzara un máximo de 8965 billones de dólares, el banco central estadounidense ha reducido gradualmente su balance durante los últimos diez meses, amortizando títulos por valor de USD 95,000 millones cada mes.

Durante la pandemia del COVID-19, la Reserva Federal había acumulado aproximadamente USD 4.6 billones en bonos del Tesoro, valores respaldados por hipotecas y bonos corporativos, lo que reforzó drásticamente su cartera de bonos hasta casi 9 billones de dólares. Sin embargo, su último esfuerzo de ajuste disminuyó su papel como proveedor de liquidez para el sistema financiero, especialmente porque el incremento de la oferta monetaria se contrajo durante dos meses consecutivos en enero (1.05% negativo) y febrero (1.73% negativo).

La compra o venta de deuda pública por parte de la Reserva Federal puede influir en la cantidad de dinero en circulación. Cuanto más compra, más crece la masa monetaria, lo que se traduce en inflación.

Pero mientras algunos sostienen que se trata de una forma de flexibilización cuantitativa de la era de la crisis, otros afirman que la última expansión del balance se debe a que los bancos piden préstamos a corto plazo.

Las cifras del balance de la Reserva Federal muestran que las instituciones financieras tomaron prestados la cifra récord de USD 152,900 millones de la ventanilla de descuento del banco central, que es la forma en que presta dinero a sus bancos miembros. Las empresas piden préstamos a un día para asegurarse de que pueden cumplir los requisitos de reservas al final de la jornada laboral.

Además, los bancos ya han tomado prestados cerca de USD 12,000 millones del recientemente lanzado Programa de Financiación Bancaria a Plazo (BTFP). Este programa se creó a raíz de las quiebras bancarias de la semana pasada y ofrece liquidez a las entidades financieras que garantizan préstamos con garantías de alta calidad, incluidos bonos del Tesoro y valores respaldados por hipotecas. Ellos deberán pagar intereses por estos préstamos.

La Fed prestó casi USD 143,000 millones a los nuevos bancos puente —Signature Bridge Bank, N.A., y Silicon Valley Bridge Bank, N.A.— que la Corporación Federal de Seguros de Depósitos (FDIC) puso en marcha a raíz de la quiebra.

Mientras tanto, la Reserva Federal siguió deshaciéndose de sus bonos del Tesoro y valores respaldados por hipotecas en aproximadamente USD 7000 y 2000 millones, respectivamente.

«El aumento del balance de la Fed es un reflejo temporal de las corridas sobre los distintos bancos débiles», posteó en Twitter Andy Constan, director de la firma de investigación macroeconómica Damped Spring Advisors.

«1. La FDIC avanzará un plan en las próximas dos semanas [probablemente] antes para asegurar más depósitos. Eso frenará la corrida», añadió Constan. «2. Los depósitos se están desplazando y eso está causando tensiones».

Pero Peter Schiff, economista jefe y estratega global de Euro Pacific Capital, no se manifestó de acuerdo, al escribir que «la Fed imprimirá dinero de la nada para prestárselo a los bancos».

«Aunque solo sea temporalmente, los préstamos inflarán la oferta monetaria. Esa es la definición de inflación», afirmó Schiff, agregando que «mirando el panorama general, este rescate probablemente signifique el fin de la lucha contra la inflación de la Fed».

Los estrategas de Citi afirman que la «nueva facilidad del BTFP (Programa de Financiación Bancaria a Plazo) es QE (Quantitative Easing) con otro nombre», ya que los activos saltarán al balance e impulsarán las reservas.

«Aunque técnicamente no están comprando valores, las reservas crecerán», escribieron los estrategas de Citi, Jabaz Mathai, Jason Williams y Alejandra Vázquez Plata, en una nota de investigación.

«Incertidumbre en torno a los pasos de la Fed»

Los economistas afirman que la verdadera prueba de la campaña de ajustes para combatir la inflación tendrá lugar la semana que viene, cuando el Comité Federal de Mercado Abierto (FOMC) celebre su reunión de política monetaria de dos días.

Los economistas de Goldman Sachs cambiaron recientemente sus expectativas para la crucial reunión y ahora prevén una pausa en las alzas de tasas de interés. Las previsiones del banco para el resto de las próximas reuniones no se han modificado y prevén una tasa máxima de referencia de los fondos federales de entre el 5.25% y el 5.50%, pero existe «una mayor incertidumbre en torno a los pasos de la Fed a partir de ahora».

Según la herramienta CME FedWatch Tool, el mercado prevé mayoritariamente una subida de un cuarto de punto, lo que elevaría el rango de la tasa de interés que se tiene como objetivo al 4,50% y el 4,75%.

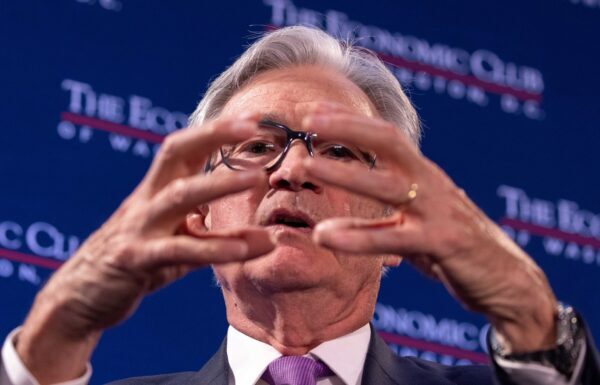

El presidente de la Reserva Federal, Jerome Powell, y otros miembros del Comité de fijación de tasas, tendrán dos opciones principales a la hora de elegir cómo gestionar las quiebras bancarias y mantener su lucha contra la inflación, afirma Judith Raneri, gestora de carteras y vicepresidenta de Gabelli Funds.

«Ellos pueden mantener el rumbo centrado en la estabilidad de precios, continuando con la subida de tasas a pesar del riesgo de que pueda añadir más tensión al sector bancario, o pueden aguantar por ahora para dar al sistema financiero algo de tiempo para estabilizarse, incluso si ello conlleva el riesgo de mantener candente la inflación», dijo Raneri en una nota.

No está claro cómo afectará esto a las probabilidades de recesión, «pero sabemos que con las quiebras bancarias llega la contracción del crédito», señala Nancy Tengler, consejera delegada y directora de inversiones de Laffer Tengler Investments.

«Ya hemos visto cómo los bancos endurecían sus normas de concesión de préstamos y ahora es probable que, si la historia sirve de guía, se retraigan aún más a la hora de conceder créditos», escribió Tengler. «Eso frenará a las pequeñas empresas, que han estado realizando gran parte de las contrataciones».

En el último año, el FOMC ha elevado la tasa de interés oficial en 450 puntos básicos.

Únase a nuestro canal de Telegram para recibir las últimas noticias al instante haciendo click aquí

Cómo puede usted ayudarnos a seguir informando

¿Por qué necesitamos su ayuda para financiar nuestra cobertura informativa en Estados Unidos y en todo el mundo? Porque somos una organización de noticias independiente, libre de la influencia de cualquier gobierno, corporación o partido político. Desde el día que empezamos, hemos enfrentado presiones para silenciarnos, sobre todo del Partido Comunista Chino. Pero no nos doblegaremos. Dependemos de su generosa contribución para seguir ejerciendo un periodismo tradicional. Juntos, podemos seguir difundiendo la verdad.