A un grupo de inversionistas multimillonarios les preocupa que una exitosa oferta demócrata para la Casa Blanca en 2020 provoque un colapso del mercado de valores, y algunos dicen que hasta en un 40 por ciento.

Ray Dalio (con un patrimonio de 18.700 millones de dólares), Paul Tudor Jones (con un patrimonio de 5.100 millones de dólares) y Stanley Druckenmiller (con un patrimonio de 4.700 millones de dólares) son solo algunos de los actores del mercado que se preocupan por la caída de los índices bursátiles en caso de que un demócrata termine en el Despacho Oval, sobre todo si se trata de uno de los candidatos de la extrema izquierda.

Dalio estimó una caída de alrededor del 22 por ciento, Jones predijo un 26 por ciento, mientras que Druckenmiller dijo que una victoria de Elizabeth Warren haría caer el mercado de valores entre un 30 y un 40 por ciento.

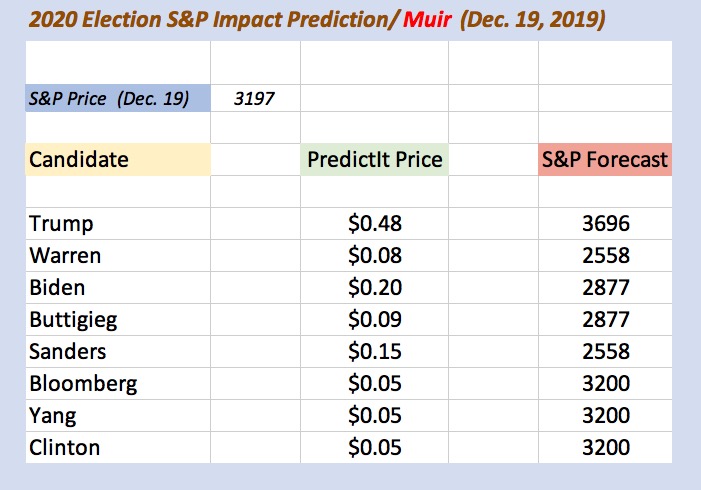

Kevin Muir, un veterano comerciante y autor del MacroTourist, un blog de macroeconomía popular entre los inversionistas profesionales, hizo un análisis de los números que los multimillonarios dieron a conocer y discutió sus hallazgos con La Gran Época.

«Hasta cierto punto, el mercado es un mecanismo de reducciones y eso es lo que estaría sucediendo detrás de los acontecimientos», explicó Muir, refiriéndose a un conjunto de previsiones específicas que Paul Tudor Jones hizo basadas en un modelo que incorporaba las probabilidades de un mercado electoral, como PredictIt, en el que la gente apuesta por los resultados de las elecciones.

«Atribuyendo probabilidades, tratando de descontarlas y así calcular el valor justo de las mismas en base a los resultados potenciales de estos líderes que ganen», dijo Muir sobre la metodología que habría apuntalado los comentarios de Jones cuando, en el Foro Económico de Greenwich del mes pasado, el multimillonario hizo algunas predicciones impactantes sobre un golpe a la bolsa de valores en caso de una victoria demócrata contra un repunte del mercado si Trump es reelegido.

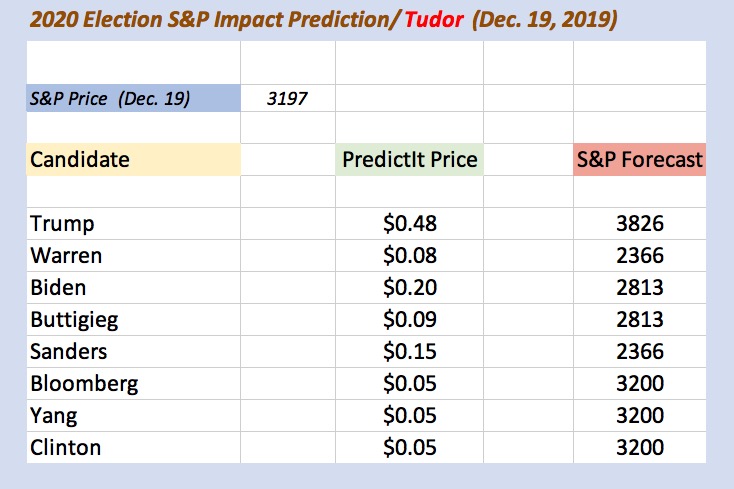

«Hicimos una encuesta interna sobre dónde se negociaría el S&P, si Elizabeth Warren se convirtiera en presidente. Y luego Biden, Buttigieg, Klobuchar, etc., y luego tomamos las probabilidades de elección», mencionó Jones en el foro el 1 de noviembre.

«Nuestra encuesta decía que, si Elizabeth Warren se convertía en presidente, el indice S&P cambiaría en torno a 2.250», añadió Jones. «Ahora está en 3.050».

El fundador del fondo de cobertura añadió que su modelo muestra que una victoria de Donald Trump enviaría el S&P a 3.600.

Dalio, que compartió el escenario con Jones, se hizo eco de su perspectiva. «Soy simplemente mecanicista, así que hago los cálculos y si se quita la forma en que se han cambiado los impuestos de las empresas, la anulación de eso, equivale a un 7 u 8 por ciento. Si se toman los cambios en la contabilidad de los GAAP, es decir, los cambios en los impuestos, los impuestos de las empresas, eso vale alrededor del 15 por ciento de las ganancias y, por lo tanto, se reduciría solo sobre esa base. Si se toma entonces, el impuesto sobre el patrimonio, eso es 2,8 billones en 10 años, y eso tendría un efecto».

Muir fue más modesto en sus estimaciones, diciendo: «En cuanto a los detalles, creo que probablemente son demasiado bajos, 2.250 me parecen extremos. Creo que son solo billonarios que suenan preocupados por ello». Calificó las predicciones de Jones como «un ejercicio académico realmente interesante», pero advirtió que no se deben utilizar como «el santo grial de la determinación del valor razonable para el mercado de valores».

El veterano comerciante dijo que esperaba que, si alguien como Warren ganaba, sus políticas más extremas se verían limitadas por el compromiso, al que afirmó que probablemente se vería obligada a aceptar debido a la naturaleza del sistema político estadounidense. Sin embargo, señaló que muchos actores del mercado encuentran sus políticas aterradoras.

«Muchas de las políticas que ella tiene son muy atemorizantes para el mercado», indicó Muir, «como el impuesto a las transacciones financieras, que persigue a los bancos».

«Vudú sobre una servilleta»

Jones predijo que el senador Bernie Sanders, al igual que Warren, bajaría el S&P a 2,250. Dada una valoración del 1 de noviembre de 3,050 para ese índice, esto significaría una caída del 26 por ciento. Biden y Buttigieg, según Jones, haría que el S&P bajara un 11,5 por ciento hasta 2,700.

Muir destacó que debido a que algunas de las políticas más extremas de Warren probablemente no llegarían a implementarse, «una caída del 20 por ciento es una expectativa mucho más razonable» en caso de que Warren gane.

«Los tenía a ambos en 2,250, pero sospecho que Bernie no va a ser tan malo», sostuvo Muir.

«Si cambiamos la caída a un mercado pesimista del 20 por ciento (2,454) y movemos a Biden y Buttigieg a una corrección del 10 por ciento (2,760), obtenemos una cifra de equilibrio de mercado [con un índice de] 3,741 para Trump», aseguró Muir, discutiendo las revisiones de las cifras de Jones del 1 de noviembre, cuando el índice bursátil S&P estaba en 3,050. El modelo de Muir da una cifra 141 puntos más alta en caso de una victoria de Trump que los cálculos de Tudor Jones. El estratega de mercado expresó que lo que podría explicar la diferencia es que utilizó un mercado electoral diferente como referencia.

Muir bromeó que sus cálculos estaban más cerca del «vudú sobre una servilleta» que de una predicción precisa, pero señaló que son «ilustrativos de cómo la elección podría estar moviendo los mercados».

«Este es el tipo de visión del mundo de Paul Tudor Jones, donde dice: ‘Bueno, el mercado ya está descontando la posibilidad de que Warren y Sanders ganen y si tenemos una victoria de Trump, entonces la realidad es que ha sido frenado y se va a remontar en gran medida».

Un cálculo del 19 de diciembre, basado en el modelo proporcionado por Muir y asumiendo una corrección de 20 y 10 por ciento para Sanders/Warren y Biden/Buttigieg, respectivamente, significaría que una victoria de Trump impulsaría al S&P de sus actuales índices de 3,197 a 3,696.

Utilizando los supuestos más extremos de Tudor Jones de una corrección del 26 por ciento y del 12 por ciento para Sanders/Warren y Biden Buttigieg respectivamente, una victoria de Trump en 2020 situaría el S&P en 3,826.

Muir sugirió que Bloomberg, Clinton y Yang serían neutrales en el mercado de valores, lo que significa que sus políticas no tendrían un impacto apreciable en la valoración del índice.

«Un poco de caída… luego nos fundimos»

Muir dijo que su principal reserva con respecto a su modelo es que no confía tanto en la precisión del mercado como mecanismo de deducción.

Señaló el hecho de que las acciones subieron después de la victoria de Trump en 2016, desafiando las previsiones de una venta basada en su retórica de campaña de tomar medidas enérgicas contra los desbalances comerciales. De manera similar, los mercados sombríos que se esperaban después de la victoria de Bill Clinton en 1992 no se materializaron ya que las acciones se dispararon al aumentar la burbuja tecnológica.

«A veces los mercados no pueden mirar tan lejos hacia adelante», declaró Muir. «Puede ser algo que el mercado no ha captado lo suficiente y se puede argumentar que lo que Tudor está asumiendo que tiene precio en el mercado no lo tiene en realidad todavía y por lo tanto tenemos que ir más abajo a medida que el mercado aumenta la probabilidad de que Bernie Sanders o Elizabeth Warren puedan ganar».

«Puedo ver una situación en la que si fuera Warren o Sanders los que ganaran, habría una apertura de mercado a la baja, casi una caída, y luego nos recuperamos a partir de allí».

«Y puedo ver una situación en la que ocurre lo contrario si se trata de Biden o Buttigieg, y tenemos una pequeña caída que no parece tan mala, y luego nos fundimos durante los próximos seis meses o un año».

Cuidado con los moderados

«Reconoceré que la reacción inicial a las victorias demócratas de la extrema izquierda probablemente sería peor para el mercado de valores, pero los efectos a largo plazo probablemente serían peores bajo los Vulnerables», comentó Muir.

«A corto plazo, todo el mundo está preocupado por Sanders y Elizabeth», continuó el estratega del mercado. «En realidad estoy más preocupado por Biden y Buttigieg porque creo que van a tratar de equilibrar el presupuesto».

Agregó que es probable que los dos moderados aumenten los impuestos y restrinjan el gasto, lo que frenaría los mercados impulsados por políticas monetarias y fiscales flexibles.

«Cuando las economías intentan recortar el gasto y arreglarlo con una política monetaria más baja, se ha demostrado que no funciona», manifestó Muir. «Creo que Europa es un ejemplo perfecto de ello».

La inflación en la zona del euro se mantiene obstinadamente por debajo del objetivo a pesar de las repetidas dosis de estímulo monetario por parte del Banco Central Europeo, incluyendo la flexibilización cuantitativa y los tipos de interés en o cerca de cero.

El martes, la Comisión Europea pidió a los gobiernos de la zona Euro que tienen el espacio fiscal para hacerlo, que aflojen los hilos de sus bolsillos y gasten más en un esfuerzo por impulsar la inflación y la creación de empleo. Esto se refiere principalmente a Alemania y Holanda, que tienen grandes superávits presupuestarios y una deuda pública relativamente baja.

La Comisión, que es el órgano ejecutivo de la Unión Europea, espera que el crecimiento económico de la región del euro sea de 1,2 por ciento el próximo año y en 2021, frente a 1,1 por ciento en 2019.

La economía de Estados Unidos, por el contrario, creció casi un 3 por ciento el año pasado, impulsada en parte por un déficit presupuestario de 984,000 millones de dólares en el año fiscal 2019. Esta cifra es el 4,6 por ciento del producto interno bruto (PIB) de la nación.

«Los estadounidenses de todos los sectores sociales están floreciendo de nuevo gracias a las políticas procrecimiento promulgadas por esta administración», declaró el director interino de la Oficina de Administración y Presupuesto, Russ Vought, en una declaración que acompañó la publicación de las cifras en octubre.

«Claramente los precios de los activos hoy en día, ya sean las acciones de Estados Unidos, ya sean las tasas de interés, ya sea el dólar, todo ello se debe, en mi opinión, a un déficit presupuestario del 5 por ciento con esta política fiscal increíblemente sobreestimulante, combinada con esta política monetaria excesivamente estimulante», dijo Jones. «Está creando este excepcionalismo estadounidense».

«Creo que este ha sido el problema hasta ahora, principalmente que Estados Unidos ha sido el único lugar a donde ir. Miren el mercado de valores en Estados Unidos: ha superado a todos los demás por un amplio, amplio margen», explicó Muir. «Y creo que no podría haber nada mejor para toda la economía mundial que si Europa y estos otros países que han estado tratando de arreglar sus economías con una política monetaria más extrema, pusieran fin a esa política fallida».

Jones dijo: «Si normalizamos nuestro déficit a donde está Europa ahora mismo, tendríamos una valoración completamente diferente para el mercado de valores, cotizaciones para el dólar. El dólar sería esencialmente más bajo, creo. Así que esta próxima elección presidencial y las políticas que sigan después, creo que ésta va a ser más significativa que cualquiera, ciertamente en mi vida».

«Así que, como inversor, hay que tener una visión de las elecciones porque los resultados son muy extremos. Nunca he visto este tipo de polaridad en las elecciones como ahora. Y siempre dicen: ‘No importa quién sea el Presidente, los mercados subieron un 53 por ciento en la época de los demócratas, un 52 por ciento en la época [de los republicanos]’. Pero sí hace la diferencia», dijo Jones.

«Ronald Reagan, cuando se convirtió en presidente, fue una gran diferencia para el mercado de valores», enfatizó Jones.

Siga a Tom en Twitter: @OZImekTOM

*****

Mira a continuación:

Cómo puede usted ayudarnos a seguir informando

¿Por qué necesitamos su ayuda para financiar nuestra cobertura informativa en Estados Unidos y en todo el mundo? Porque somos una organización de noticias independiente, libre de la influencia de cualquier gobierno, corporación o partido político. Desde el día que empezamos, hemos enfrentado presiones para silenciarnos, sobre todo del Partido Comunista Chino. Pero no nos doblegaremos. Dependemos de su generosa contribución para seguir ejerciendo un periodismo tradicional. Juntos, podemos seguir difundiendo la verdad.