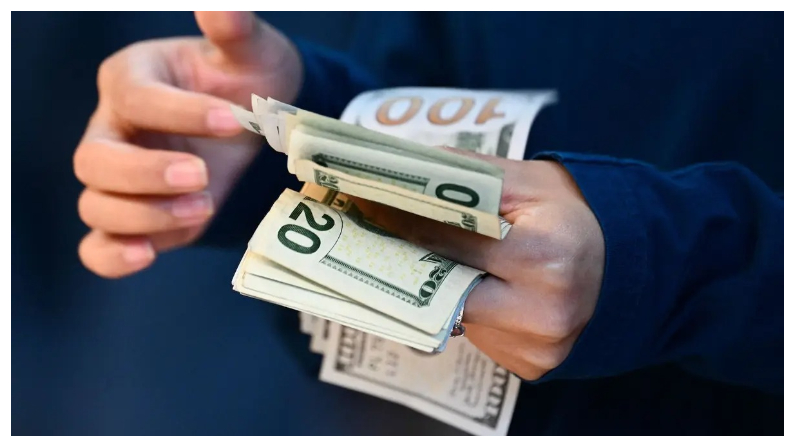

Un aumento significativo en el número de estadounidenses que retiran dinero de sus cuentas 401(k) para pagar facturas y comprar artículos de primera necesidad es la última señal de que el consumidor estadounidense está experimentando niveles crecientes de tensión financiera.

Un nuevo informe de Fidelity, el mayor proveedor de planes 401(k) del país, revela una tendencia preocupante: los estadounidenses recurren cada vez más a sus ahorros para la jubilación en forma de préstamos y retiradas por dificultades económicas.

El informe muestra que el 2,3 por ciento de los participantes del plan de jubilación de EE.UU. tomó un retiro de dificultad en el tercer trimestre del 2023, frente al 1,8 por ciento en el tercer trimestre del 2022.

Las principales razones aducidas para realizar un retiro por dificultades financieras fueron evitar una ejecución hipotecaria o un desahucio y cubrir gastos médicos.

Además de las retiradas por dificultades económicas, también aumentó el número de estadounidenses que tomaron préstamos de sus cuentas de ahorro para la jubilación, pasando del 2,4 por ciento en el tercer trimestre de 2023 al 2,8 por ciento en el periodo comparable del año anterior.

La inflación siguió siendo una de las principales preocupaciones en el tercer trimestre, con casi tres cuartas partes de los empleados indicando que la inflación les causaba estrés.

Los últimos resultados de Fidelity se basan en un reciente informe del Bank of America (BofA), que también mostró que las retiradas por dificultades aumentaron significativamente en el tercer trimestre, y aunque el BofA no rastreó las razones específicas de las retiradas, el estado actual de la economía —incluyendo la persistente alta inflación— es un probable culpable.

Los salarios no siguen el ritmo de la inflación

Según una nueva encuesta de Bankrate, el 60 por ciento de los estadounidenses con empleo afirma que sus ingresos no se mantuvieron a la par con los aumentos de los gastos domésticos debidos a la inflación en los últimos 12 meses. Esta cifra es superior al 55 por ciento del año pasado.

Mientras tanto, menos de un tercio (29 por ciento) dijo que su salario mantuvo o superó la inflación este año, en comparación con el 33 por ciento del año pasado, y el 11 por ciento dice que no sabe.

«El mercado laboral perdió algo de fuerza desde que la Reserva Federal empezó a subir los tipos de interés para sofocar la inflación, pero no mucha», dijo Sarah Foster, analista de Bankrate, a The Epoch Times en una declaración enviada por correo electrónico.

«La proporción de trabajadores que obtuvieron un aumento en el último año está igualando los niveles históricos del año pasado, y más estadounidenses están obteniendo aumentos hoy que antes de la pandemia. Aun así, la inflación sigue siendo dolorosamente alta para muchos hogares, erosionando esas ganancias.

«La alta inflación se siente un poco como un recorte salarial en sí misma, y podría ser una de las razones por las que los estadounidenses sugieren que la economía no es tan fuerte como parece sobre el papel».

La economía estadounidense creció a una tasa anualizada del 5,2 por ciento en el tercer trimestre, un ritmo superior al previsto que, según algunos analistas, parece mejor sobre el papel que en la realidad, ya que, si se observan desde el punto de vista de los ingresos, los datos sugieren que el impulso se redujo y que el crecimiento se está ralentizando.

Mientras que el producto interior bruto (PIB) creció un 5,2 por ciento, la renta interior bruta (RIB) lo hizo a un mísero ritmo del 1,5 por ciento en el trimestre anterior.

La analista de mercados Stephanie Pomboy acudió a X, antes Twitter, para señalar que la diferencia entre el PIB y la RBD en el tercer trimestre era la mayor registrada hasta la fecha.

«No te creas el bombo», escribió. «La mayor diferencia entre IDG y PIB de la historia».

«Las cifras deberían coincidir y se correlacionan a lo largo del tiempo. Pero la diferencia entre las medidas es asombrosa», escribió el analista Mike Shedlock en una entrada de blog, refiriéndose a la diferencia entre el PIB y el IDG.

«La conclusión clave de esta publicación es que la economía probablemente no está funcionando como los medios de comunicación y el presidente Joe Biden presentan», añadió Shedlock.

Resurgen los temores inflacionistas

Los consumidores estadounidenses se volvieron más pesimistas, ya que la preocupación por la inflación alcanzó recientemente su nivel más alto en 22 años, lo que constituye una señal de advertencia para la economía estadounidense.

El índice de confianza de los consumidores de la Universidad de Michigan cayó 4 puntos porcentuales en noviembre, hasta situarse en el 61,3 por ciento.

La caída marca el cuarto mes consecutivo de descensos en la medida del sentimiento, con la profundización de la caída de la confianza que viene como las crisis geopolíticas gemelas en Ucrania y Gaza no muestran signos de terminar en el corto plazo.

Mientras tanto, las expectativas de inflación aumentaron tanto a corto como a largo plazo, reflejando el temor de los consumidores a que la reciente relajación de las presiones sobre los precios sea efímera.

Los consumidores estadounidenses esperan una inflación media del 4,5 por ciento en los próximos 12 meses y del 3,2 por ciento en los próximos cinco años, según la encuesta de la Universidad de Michigan. Esta cifra es superior al 4,2 por ciento y al 3 por ciento, respectivamente, que preveían los consumidores cuando se les preguntó en octubre.

En concreto, la lectura de las expectativas de inflación a cinco años es la más alta de los últimos 22 años.

«A los consumidores parece preocuparles que la suavización de la inflación pueda revertirse en los próximos meses y años», dijo en un comunicado Joanne Hsu, directora de Encuestas de Consumidores de la Universidad de Michigan.

El aumento de las expectativas de inflación se produce a pesar de que el índice de precios al consumo (IPC), una medida de la inflación, cayó al 3,2 por ciento en octubre desde el 3,7 por ciento de septiembre.

Otra medida de la confianza de los consumidores, publicada por The Conference Board el 28 de noviembre, muestra una ligera mejora del sentimiento, con un aumento del indicador hasta 77,8 en noviembre, desde 72,7 en octubre.

Sin embargo, cualquier lectura por debajo de 80 en la medida de The Conference Board señala históricamente una recesión en el próximo año, por lo que la mejora en el sentimiento es limitada.

Abundan las advertencias de recesión

Datos recientes de octubre muestran que, mientras que el 69 por ciento de los consumidores estadounidenses espera una recesión en los próximos 12 meses, la enorme cifra del 84 por ciento de los directivos cree que se materializará una contracción.

Aunque desde entonces hubo algunos datos económicos alentadores, como los relativos al empleo y la inflación, es poco probable que las cifras hayan cambiado mucho en los dos últimos meses, al menos si nos atenemos a las recientes declaraciones del consejero delegado de JPMorgan, Jamie Dimon.

Dimon advirtió recientemente que la inflación podría acelerarse de nuevo y que una recesión bien podría golpear al país si la Reserva Federal sube los tipos de interés en respuesta al resurgimiento de las presiones sobre los precios.

«Muchas cosas ahí fuera son peligrosas e inflacionistas. Estén preparados», dijo Dimon en la Cumbre DealBook 2023 del New York Times, celebrada en Nueva York el 29 de noviembre.

Dimon dijo que las tensiones geopolíticas y la transición energética estaban impulsando a los gobiernos a aumentar el gasto, lo que es inflacionista. Si se materializara un nuevo repunte inflacionista, esto presionaría a la Reserva Federal a subir aún más los tipos de interés, lo que podría llevar a la economía a una recesión.

«Los tipos de interés pueden subir, y eso podría llevar a la recesión», dijo Dimon al expresar su cautela sobre la economía, especialmente sobre el efecto que la inflación tuvo en los hogares estadounidenses.

Al igual que otros líderes empresariales que le precedieron, Dimon afirmó que el dinero de estímulo repartido durante la pandemia del COVID-19 impulsó el gasto de los consumidores y apuntaló la economía, pero que sus efectos están desapareciendo.

Añadió que el rápido ritmo de subida de los tipos de interés por parte de la Reserva Federal (que pasaron de cero a más del 5 por ciento al ritmo más rápido desde la década de 1980), junto con la reversión de su programa de expansión cuantitativa, estaban ejerciendo presión sobre la economía y los consumidores.

Únase a nuestro canal de Telegram para recibir las últimas noticias al instante haciendo click aquí

Cómo puede usted ayudarnos a seguir informando

¿Por qué necesitamos su ayuda para financiar nuestra cobertura informativa en Estados Unidos y en todo el mundo? Porque somos una organización de noticias independiente, libre de la influencia de cualquier gobierno, corporación o partido político. Desde el día que empezamos, hemos enfrentado presiones para silenciarnos, sobre todo del Partido Comunista Chino. Pero no nos doblegaremos. Dependemos de su generosa contribución para seguir ejerciendo un periodismo tradicional. Juntos, podemos seguir difundiendo la verdad.