Los mercados están preparados para un nuevo recorte de los tipos de interés esta semana. Ellos esperan que el Comité Federal de Mercado Abierto (FOMC, por sus siglas en inglés), el brazo político de la Reserva Federal, mantenga su política de tipos de interés más bajos, fijando la tasa de los fondos federales en un rango del 4.25-4.50 por ciento, por debajo de la tasa actual del 4.50-4.75 por ciento.

Sin embargo, el camino hacia unos tipos de interés más bajos aún está por determinar, ya que la elevada inflación complica la labor del banco central del país de cara a futuras reuniones.

A 15 de diciembre, la herramienta FedWatch de la CME, que vigila la probabilidad de cambios en los tipos de interés de los fondos federales en futuras reuniones del FOMC, apuntaba a una probabilidad del 96.6 por ciento de un recorte de 25 puntos básicos en la reunión de diciembre. (El tipo de los fondos federales es lo que los bancos cobran a otros bancos por los préstamos a un día con el fin de cumplir los requisitos de reservas).

Esta probabilidad subió del 61.9% de hace un mes al 86% de la semana pasada. Al mismo tiempo, la probabilidad de mantener el tipo de los fondos federales en los niveles actuales cayó del 38.1 por ciento hace un mes al 14 por ciento hace una semana y al 4 por ciento el 15 de diciembre.

Ello se debe a la persistente atonía del mercado laboral, como demuestran el aumento de las solicitudes iniciales de subsidio de desempleo, la ralentización de las nóminas y el incremento de la tasa de desempleo. Estos datos han llevado al banco central del país a cambiar sus prioridades políticas, pasando de la inflación al empleo y de la restricción monetaria a la relajación.

Sin embargo, la probabilidad de nuevas reducciones del tipo de interés de los fondos federales baja al 18.5% para la reunión de enero, y vuelve a subir al 52% para la reunión de marzo.

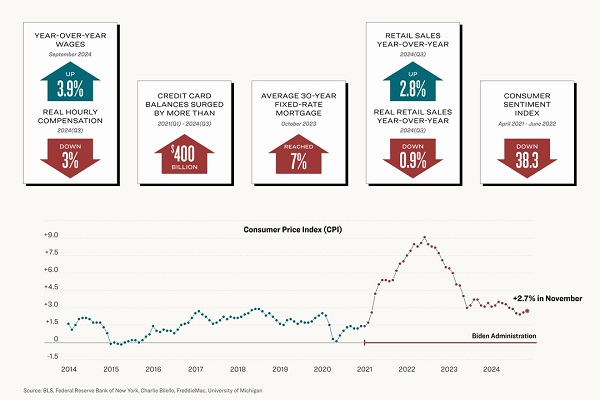

Este camino incierto hacia unos tipos de interés más bajos se debe a que la inflación, el viejo villano de la economía estadounidense (o de cualquier economía), sigue siendo elevada. Las tres medidas de inflación —el índice de precios del gasto en consumo personal (PCE), el índice de precios de consumo (IPC) y el índice de precios de producción (IPP)— han ido en la dirección equivocada.

Por otra parte, la mejora de las condiciones empresariales y de consumo tras las elecciones, que Steve Wyett, estratega jefe de inversiones de BOK Financial, cree que podría presagiar un crecimiento económico más rápido y una mayor inflación.

Estos acontecimientos dificultan que la Fed decida sus prioridades y «equilibre los riesgos», por utilizar el término que ha venido empleando el presidente de la Fed, Jerome Powell. Del doble mandato de la Fed —máximo empleo y así recortar más los tipos de interés, o estabilidad de precios y mantener los tipos de interés sin cambios hasta que las cifras de inflación se muevan en la dirección correcta, ¿en cuál debería centrarse la Fed?

«El mercado laboral sigue pidiendo a gritos una bajada de tipos, pero la inflación ya no parece avanzar de forma sostenible hacia el objetivo del 2% de la Fed, que el presidente Jerome Powell nos ha dicho desde hace tiempo que es la condición para continuar con los recortes», dijo Julia Pollak, economista jefe de ZipRecruiter, a The Epoch Times por correo electrónico.

Marc Chandler, estratega jefe de mercado de Bannockburn Global Capital Markets, no cree que la Fed deba recortar los tipos de interés en la próxima reunión, pero cree que lo hará.

«En pocas palabras, el crecimiento del empleo fue más fuerte de lo esperado, el IPC subió por segundo mes consecutivo, al igual que el deflactor PCE», dijo Chandler a The Epoch Times en un correo electrónico.

«Powell reconoció que la economía era más fuerte de lo esperado: el rastreador del PIB de la Fed de Atlanta está por encima del 3 por ciento, los activos financieros, desde las acciones hasta las criptomonedas, parecen ricos».

Sin embargo, él no ve que el banco central de la nación vaya en contra de los futuros de los fondos federales, los que apuntan a una probabilidad del 96 por ciento de un recorte de 25 puntos básicos (pb).

«La Fed rara vez va en contra de unas expectativas tan fuertes», dijo Chandler. «En septiembre, el IPC también apareció durante el periodo de tranquilidad de la Fed (como es el caso ahora). Entonces, a muchos les pareció, incluido yo mismo, que un funcionario de la Fed (tal vez Powell) había plantado una historia en la prensa para preparar a los mercados para un recorte de 50 pb, que se cumplió. Por lo tanto, si la Fed NO va a recortar ahora, es probable que prepare al mercado, tal vez de manera similar».

Aun así, Melissa Cohn, vicepresidenta regional de William Raveis Mortgage, no cree que otro recorte moderado de los intereses afecte significativamente al mercado inmobiliario, uno de los sectores más sensibles a los intereses de la economía.

«Mientras millones de potenciales compradores de vivienda pueden estar esperando a que los tipos de interés hipotecarios bajen por fin —lo que no ha sucedido, a pesar de los recortes de tipos de interés de la Fed, ya que los tipos hipotecarios medios siguen rondando el 6.9%— un experto dice que probablemente deberíamos acomodarnos porque esto es probablemente la ‘nueva normalidad’», declaró a The Epoch Times por correo electrónico. «Pero ella [la experta] no es partidaria de tipos de interés mucho más bajos».

Clark Bellin, presidente y director de inversiones de Bellwether Wealth, cree que la reunión de la Fed de esta semana será el próximo catalizador para los mercados de renta variable.

«Aunque se espera un recorte de tipos, la Fed también tiene previsto orientar sus planes de tipos de interés en 2025, lo que podría ayudar a determinar la trayectoria de las acciones el próximo año», dijo a The Epoch Times por correo electrónico.

«El panorama de los tipos de interés es un poco incierto para 2025, dada la fortaleza de la economía, y la Fed tendrá la oportunidad de aclarar sus puntos de vista sobre 2025».

Únase a nuestro canal de Telegram para recibir las últimas

noticias al instante haciendo click aquí

Cómo puede usted ayudarnos a seguir informando

¿Por qué necesitamos su ayuda para financiar nuestra cobertura informativa en Estados Unidos y en todo el mundo? Porque somos una organización de noticias independiente, libre de la influencia de cualquier gobierno, corporación o partido político. Desde el día que empezamos, hemos enfrentado presiones para silenciarnos, sobre todo del Partido Comunista Chino. Pero no nos doblegaremos. Dependemos de su generosa contribución para seguir ejerciendo un periodismo tradicional. Juntos, podemos seguir difundiendo la verdad.