Ha sido un año difícil para las empresas que quieren captar capital.

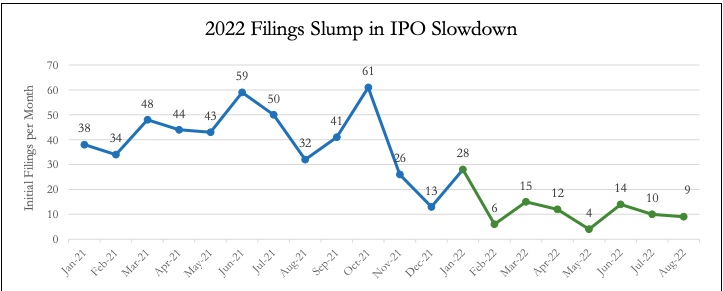

El mercado de la oferta pública inicial (OPI), que permite a una empresa recaudar dinero vendiendo acciones al público inversor, ha experimentado un fuerte descenso este año, tras un año récord en 2021.

Las ofertas públicas en Estados Unidos van en camino de su peor año en décadas, según los pronósticos. La volatilidad del mercado bursátil, provocada por la alta inflación, la subida de las tasas de interés y el creciente temor a la recesión, han frenado la actividad de las OPI.

En agosto, solo nueve empresas presentaron solicitudes de OPI a la Comisión de Bolsa y Valores (SEC, por su sigla en inglés), muy por debajo de la media de 10 años, que es de 23, según un informe de Renaissance Capital.

«El mercado de OPI de Estados Unidos de 2022 va camino de recaudar los ingresos más bajos de cualquier año en los más de 30 años de historia de nuestra firma», afirmaba el informe.

Los inversores han mostrado poco interés en las empresas que acaban de salir a bolsa en medio de la caída del mercado de este año. Y las empresas tecnológicas se han visto especialmente afectadas por esta tendencia.

Por ejemplo, el Nasdaq Composite, un mercado fuertemente tecnológico, ha perdido un 24% en lo que va de 2022, lo que es peor que la caída del 15% del índice S&P 500.

Mientras tanto, el índice Renaissance IPO, que sigue a las mayores y más líquidas empresas que cotizan en bolsa, se ha desplomado más de un 40%, lo que apunta a la falta de interés de los inversores por las empresas que acaban de salir a bolsa.

Este mes, el fabricante de yogur Chobani retiró su OPI, lo que supuso la última mala noticia para el mercado de OPI. La empresa anunció su plan de retirada en una carta dirigida a la SEC el 2 de septiembre, después de retrasar la oferta varias veces.

Se esperaba que la OPI fuera una de las mayores del año, ya que el productor de yogur tenía una valoración de más de 10,000 millones de dólares.

En julio, el distribuidor de alimentos Fresh Market y la empresa de software de nóminas Justworks también retiraron sus solicitudes de salida a bolsa.

Según Ernst & Young, el número de ofertas públicas en Estados Unidos cayó un 75% en el primer semestre de 2022 con respecto al año anterior, mientras que los ingresos de las ofertas se desplomaron un 94%.

Durante el repunte bursátil de agosto, algunos analistas pensaron que los mercados de OPI se recuperarían este otoño. Sin embargo, no todos son optimistas.

Tom Farley, expresidente de la Bolsa de Nueva York y actual director ejecutivo de Far Peak, advirtió en junio que los mercados de capitales están «completamente muertos» y no se recuperarán pronto. Las empresas que creen que pueden salir a bolsa en la segunda mitad de este año se equivocan, dijo a la CNBC.

Entretanto, muchas empresas tienen cada vez más ganas de obtener financiación a través de una OPI o del mercado privado, especialmente las empresas emergentes en fase avanzada, según un informe de Pitchbook, un proveedor de datos para los mercados de capital privado.

Entretanto, muchas empresas tienen cada vez más ganas de obtener financiación a través de una OPI o del mercado privado, especialmente las empresas emergentes en fase avanzada, según un informe de Pitchbook, un proveedor de datos para los mercados de capital privado.

«Hay muchas empresas que están hablando con sus inversores, y éstos les dicen que no esperen nuevos fondos a corto plazo», dijo a Pitchbook David Peinsipp, socio del bufete de abogados Cooley.

Mercado de deuda

El mercado de deuda corporativa también está bajo presión, ya que la Reserva Federal sube las tasas de interés al ritmo más rápido en décadas. Unas tasas de interés más altas significan menos ingresos para pagar la deuda de muchas empresas, lo que dificultará la obtención de nueva financiación.

El banco central de Estados Unidos ha subido las tasas de interés de referencia cuatro veces este año, y el tipo de los fondos federales alcanzó un rango del 2.25-2.50 por ciento en junio. Se espera que los responsables de la política de la Fed opten por otra subida de tasas de 75 puntos básicos durante la reunión de política del banco central de los días 20 y 21 de septiembre.

El aumento de los costes de los préstamos obligará a las empresas a pedir menos, lo que podría reducir sus actividades comerciales, sus inversiones y su contratación. Algunos también están preocupados por los riesgos de impago.

Las quiebras de empresas en Estados Unidos ya están aumentando. El mes pasado, por ejemplo, 38 empresas se declararon en quiebra, frente a las 31 de julio, según S&P Global Market Intelligence.

Los expertos del mercado prevén que el número de quiebras seguirá aumentando en los próximos trimestres. Entre las mayores quiebras de este año, con más de 1000 millones de dólares de pasivo, figuran Carestream Health, OSG Group Holdings, Aearo Technologies, Celsius Network y Revlon.

Además, docenas de empresas de préstamos hipotecarios se han declarado en quiebra, han reducido su plantilla o se han visto obligadas a fusionarse.

Únase a nuestro canal de Telegram para recibir las últimas noticias al instante haciendo click aquí

Cómo puede usted ayudarnos a seguir informando

¿Por qué necesitamos su ayuda para financiar nuestra cobertura informativa en Estados Unidos y en todo el mundo? Porque somos una organización de noticias independiente, libre de la influencia de cualquier gobierno, corporación o partido político. Desde el día que empezamos, hemos enfrentado presiones para silenciarnos, sobre todo del Partido Comunista Chino. Pero no nos doblegaremos. Dependemos de su generosa contribución para seguir ejerciendo un periodismo tradicional. Juntos, podemos seguir difundiendo la verdad.